Colunistas

Clima favorece produção de etanol na safra 2023/24

Os preços do etanol podem estar atualmente num patamar abaixo dos verificados em anos anteriores, mas talvez o que o Brasil vive hoje no setor de combustíveis, em especial do etanol, seja parecido com o ocorrido há duas décadas com o lançamento dos veículos flex fuel em 2003.

O clima favorável, com poucas chuvas na maior parte do período de colheita da cana-de-açúcar, resultou em rápido andamento das atividades agrícolas e industriais em São Paulo na temporada atual (2023/24). Até a primeira metade desta safra, os efeitos do fenômeno El Niño foram pouco sentidos pelo setor sucroenergético – chuvas pontuais foram registradas no início de outubro, atrapalhando a moagem naquele mês. O processamento da cana deve seguir até dezembro para algumas unidades produtoras.

A disponibilidade de matéria-prima no ciclo atual foi maior, e isso resultou em crescimento de 14,06% da moagem de cana na safra (de abril/23 – início oficial da temporada – a outubro/23) frente a igual período de 2022. Na mesma comparação, as produções de etanóis (anidro e hidratado) e de açúcar aumentaram, 10% e 22,65%, respectivamente.

Um destaque desta safra tem sido a produção de etanol de milho no Centro-Oeste brasileiro, que está perto de atingir três bilhões de litros na parcial de 2022/23 (de abril/23 a outubro/23), avanço de 42,39% na comparação com o mesmo período de 2022. E boa parte desse produto saiu do Centro-Oeste tendo como destino o mercado paulista.

Com a maior oferta, os preços dos etanóis estão inferiores aos do ano passado, em termos reais. Levantamento do Cepea mostra que, na parcial do ciclo vigente (de abril/23 a outubro/23), os Indicadores Cepea/Esalq mensais dos etanóis hidratado e anidro do estado de São Paulo acumularam respectivas quedas de 14,4% e de 13,8%, frente à igual período da temporada passada, em termos reais (os valores foram deflacionados pelo IGP-M de outubro).

As quedas são verificadas mesmo num cenário de aquecimento das vendas de etanol. Em outubro, as vendas do hidratado somaram 1,7 bilhão de litros (+29,03% em relação ao ano passado), reflexo da vantagem competitiva do biocombustível frente à gasolina C nas bombas. No acumulado da temporada atual, a comercialização cresceu 4,53% para o etanol hidratado e 4,1% para o etanol anidro.

Contudo, o que se observa é uma certa inércia na migração da gasolina para o etanol hidratado quando o preço do combustível fóssil está competitivo. Os proprietários de carros flex pagam mais por combustível quando dão preferência para a gasolina, além de abrirem mão das externalidades positivas decorrentes do uso do etanol hidratado.

No caso do açúcar, o cenário é um pouco diferente, com as cotações internacionais dando bom suporte aos preços internos. Na Bolsa de Nova York (ICE Futures), os contratos futuros atingiram a marca de 27 centavos de dólar por libra-peso em finais de outubro por conta da preocupação quanto ao desempenho da safra de cana-de-açúcar na Ásia, diante do tempo seco na Índia e na Tailândia. Também existe a possibilidade de que a Índia não exporte açúcar na próxima temporada, iniciada oficialmente em 1º de outubro.

Os preços do etanol podem estar atualmente num patamar abaixo dos verificados em anos anteriores, mas talvez o que o Brasil vive hoje no setor de combustíveis, em especial do etanol, seja parecido com o ocorrido há duas décadas com o lançamento dos veículos flex fuel em 2003: o surgimento de uma demanda que não existia, com o Combustível Sustentável de Aviação (SAF, sigla em inglês). Um momento de transição energética em meio à performance e à sustentabilidade, com a utilização do etanol como combustível no setor de aviação.

Esse segmento ainda é incipiente, mas plantas industriais no Brasil que já receberam a certificação mundial ISCC (International Sustainability & Carbon Certification) para a comercialização desse combustível. Trata-se de um passo importante que se verifica para toda a cadeia dos biocombustíveis, desde o cultivo da biomassa até o consumo final, para garantir uma produção sustentável.

Assim, o etanol produzido a partir da cana-de-açúcar, que já é uma realidade e diferente daquela de outros países, coloca o Brasil bem à frente e com perspectivas bastante otimistas para os próximos anos. Além da questão comercial, existe a contribuição expressiva do biocombustível para a conservação ambiental a partir das externalidades positivas resultantes do etanol.

Colunistas

Do laboratório ao campo, controle biológico acelera a agricultura de baixo carbono

Tecnologias biológicas ganham escala na produção agrícola, reduzem emissões e reforçam sistemas produtivos mais eficientes, sustentáveis e alinhados às novas regras do mercado de carbono.

Nos últimos anos, o Brasil vem reafirmando seu papel estratégico da agricultura mundial, não apenas como força produtiva, mas como eixo central de uma agenda ambiental cada vez mais estruturada. A discussão sobre agricultura de baixo carbono deixou de ser prospectiva e passou a refletir práticas que já estão em implementação no campo. Nesse contexto, os bioinsumos se consolidam como parte de um novo modelo produtivo, sustentado pela ciência, pela pesquisa aplicada e pela eficiência agronômica.

Durante décadas, a lógica predominante da produção agrícola esteve associada à intensificação do uso de insumos químicos, correções rápidas e ganhos imediatos de produtividade. Esse modelo permitiu avanços importantes, mas também evidenciou limites técnicos, ambientais e econômicos.

Artigo escrito por Ana Dulce Botelho, engenheira agrônoma, com mestrado em Produção Vegetal, doutorado e pós-doutorado em Fitopatologia, além de especialização em Bioinsumos.

A evolução do setor passa, agora, por uma abordagem mais sistêmica, que considera o solo como um organismo vivo e o manejo como um processo integrado. É nesse ponto que os bioinsumos, incluindo biodefensivos, biofertilizantes e inoculantes, ganham relevância como ferramentas tecnológicas capazes de conciliar desempenho produtivo e sustentabilidade.

Mais do que substituir insumos convencionais, os bioinsumos fortalecem os sistemas produtivos ao promover equilíbrio biológico, eficiência no uso de nutrientes e maior resiliência das lavouras. Trata-se de uma abordagem que exige conhecimento, planejamento e acompanhamento técnico, mas que oferece resultados consistentes nos médio e longo prazos. Essa capacidade de gerar efeito cumulativo, melhorar a qualidade do solo e reduzir emissões indiretas de gases de efeito estufa (GEE) coloca o tema no centro da discussão sobre a chamada Lei do Carbono.

É a Lei do Carbono 15.042/2024, elemento decisivo desse movimento, que institui o Sistema Brasileiro de Comércio de Emissões de Gases de Efeito Estufa (SBCE) e estabelece as bases do mercado regulado de carbono no país. A lei organiza o ambiente de transação de créditos, distingue o mercado regulado do voluntário e cria instrumentos para valorizar reduções e remoções de emissões.

Embora o agronegócio não esteja, neste primeiro momento, entre os setores obrigatoriamente regulados, o produtor rural passa a operar em um cenário em que o carbono deixa de ser apenas discurso e passa a ser ativo econômico, com regras e potencial de remuneração por serviços ambientais.

A expansão desse mercado acompanha o avanço de políticas públicas voltadas à agricultura de baixo carbono e de programas que estimulam práticas sustentáveis no campo. Esses instrumentos ampliaram o acesso ao crédito, incentivaram a difusão de conhecimento técnico e ofereceram maior previsibilidade para investimentos em pesquisa e desenvolvimento. Com isso, a produção biológica deixou de ser uma alternativa restrita a nichos e passou a integrar estratégias de gestão agrícola em diferentes escalas.

Nesse contexto, práticas associadas à agricultura de baixo carbono, como o uso intensivo de bioinsumos, o plantio direto, a integração lavoura-pecuária-floresta e a recuperação de pastagens, passam a ser passíveis de mensuração em termos de carbono no solo e redução de emissões. O bioinsumo deixa de ser apenas substituto de um produto químico e passa a integrar sistemas capazes de gerar lastro técnico para projetos de crédito de carbono, à medida que avançam metodologias de medição, relato e verificação (MRV).

Os efeitos dessa mudança são observados tanto nas fazendas quanto nos centros de pesquisa, com avanço na qualificação técnica e aumento dos investimentos em inovação. O controle biológico já está presente em grandes culturas e diferentes regiões, contribuindo para a redução de resíduos químicos, preservação do solo e manejo eficiente de pragas, sem comprometer o equilíbrio do ecossistema. Além dos ganhos ambientais, produtores identificam benefícios econômicos associados à maior estabilidade produtiva.

Nenhuma transformação dessa magnitude se sustenta sem uma base regulatória eficiente. A consolidação de um marco legal específico para os bioinsumos é fundamental para o desenvolvimento do setor. A previsibilidade regulatória impacta prazos, custos e decisões de investimento. Nesse sentido, a nova Lei dos Bioinsumos (Lei nº 15.070/2024) segue em processo de regulamentação, com expectativa de fortalecimento definitivo do mercado a partir de 2026.

À vista disso, o Brasil reúne condições únicas para liderar essa transformação em escala global, apoiado por biodiversidade, capacidade técnica e estrutura de pesquisa. Para consolidar esse protagonismo, é essencial manter investimentos em ciência aplicada, fortalecer o ambiente regulatório e ampliar o diálogo entre pesquisa, produtores e mercado.

Colunistas

Ausência sentida

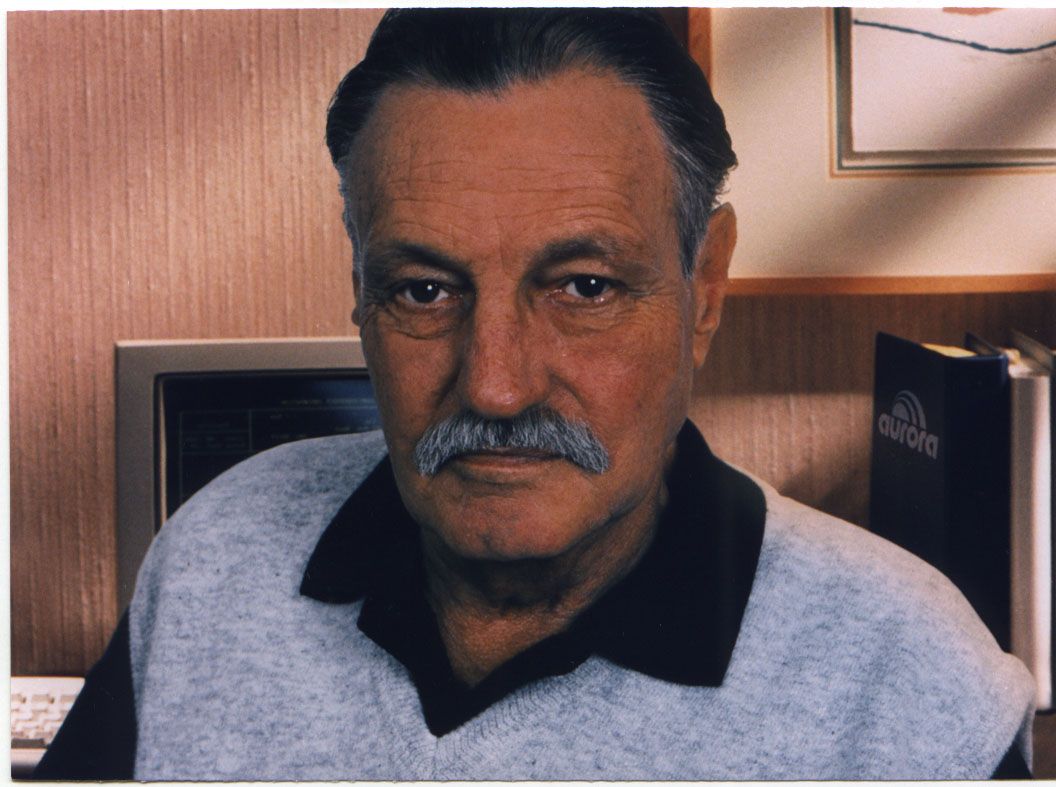

Há 23 anos desaparecia Aury Luiz Bodanese, uma das maiores lideranças do cooperativismo brasileiro. O fato é, ainda, muito recente para dele se extrair todas as avaliações que uma perspectiva histórica pode proporcionar, mas não existem dúvidas sobre sua influência na estruturação e na evolução do sistema cooperativista catarinense.

Há 23 anos desaparecia Aury Luiz Bodanese, uma das maiores lideranças do cooperativismo brasileiro. O fato é, ainda, muito recente para dele se extrair todas as avaliações que uma perspectiva histórica pode proporcionar, mas não existem dúvidas sobre sua influência na estruturação e na evolução do sistema cooperativista catarinense.

A extraordinária trajetória desse homem fascina a todos que o conheceram em vida ou que estudaram seus feitos. De origem humilde, tinha total obstinação pelo trabalho e entregou-se, precocemente, a tarefas laborais como, por exemplo, aos treze anos, transportar cereais do Alto Uruguai gaúcho até Porto Alegre, pilotando um caminhão Ford 1946, em viagens que duravam até oito dias. Nasceu em Barão do Cotegipe, na época (1934), distrito de Erechim (RS) e ainda jovem transferiu-se, com a família, para o distrito de Alto da Serra, em Chapecó (SC). Ali dedicou-se ao comercio de cereais até entrar em contato com o cooperativismo na década de 1960.

A extraordinária trajetória desse homem fascina a todos que o conheceram em vida ou que estudaram seus feitos. De origem humilde, tinha total obstinação pelo trabalho e entregou-se, precocemente, a tarefas laborais como, por exemplo, aos treze anos, transportar cereais do Alto Uruguai gaúcho até Porto Alegre, pilotando um caminhão Ford 1946, em viagens que duravam até oito dias. Nasceu em Barão do Cotegipe, na época (1934), distrito de Erechim (RS) e ainda jovem transferiu-se, com a família, para o distrito de Alto da Serra, em Chapecó (SC). Ali dedicou-se ao comercio de cereais até entrar em contato com o cooperativismo na década de 1960.

Aury teve participação decisiva na implantação e fortalecimento do cooperativismo. Em 1967 concebeu e coordenou a fundação da Cooperchapecó que, anos depois, viria a transformar-se na Cooperalfa, a maior cooperativa singular catarinense. Dois anos depois, em 1969, percebeu que era imperiosa a industrialização dos produtos primários para evitar que a região se limitasse a simples produtora/fornecedora de matérias-primas para a indústria de alimentos. Para materializar essa visão avançada, constituiu a Cooperativa Central Oeste Catarinense (atual Aurora Coop) e idealizou a compra de um frigorífico em situação falimentar. Nascia ali aquela que transformou-se em uma das duas maiores cooperativas centrais brasileiras. Perseguiu tenazmente a idéia de estruturar as cooperativas para que tivessem condições de transformar, beneficiar, industrializar a produção primária, agregando-lhe valor.

O sucesso da Cooperalfa e da Aurora Coop torna possível afirmar que Bodanese criou, dirigiu e estruturou o maior complexo cooperativo de Santa Catarina, oferecendo aos pequenos e médios produtores rurais condições de competitividade em todos os mercados. Fomentando a produção pecuária e de cereais, transformou o Oeste catarinense em um dos maiores produtores mundiais de alimentos.

Além de constituir e presidir as maiores sociedades cooperativistas de SC, Aury fundou e dirigiu todas as entidades do setor, como Ocesc, Fecoagro, Cocecrer (atual Sicoob), Itec, etc. Não acalentava projetos político-partidários nem pretensões eleitorais, mas foi homenageado como Cidadão Honorário de Santa Catarina em 1997 (por minha iniciativa) e de dezenas de municípios. Recebeu honrarias e prêmios de instituições nacionais e internacionais e, repetidas vezes, foi eleito liderança nacional dos segmentos agroindustrial avícola, agroindustrial suinícola, cooperativo etc.

Atuou no universo cooperativista, mas os efeitos de seus atos atingiram toda a sociedade pelo aumento da oferta de alimentos, pela geração e distribuição de riquezas, pela abertura de novos mercados.

Atuou no universo cooperativista, mas os efeitos de seus atos atingiram toda a sociedade pelo aumento da oferta de alimentos, pela geração e distribuição de riquezas, pela abertura de novos mercados.

Ausência sentida em milhares de corações, Aury será sempre lembrado em cada assembléia que se realizar, em cada tijolo que se assentar, em cada projeto que se implantar. Sua memória será cultuada em cada semente que plantarmos, em cada safra que colhermos, em cada nova fábrica que inaugurarmos, em cada gesto laboral de seus milhares de ex-colaboradores. Será honrado pelas milhares de famílias que o elegeram seu líder e porta-voz; pelos operários das indústrias erguidas pelas cooperativas e pelos dirigentes de dezenas de cooperativas criadas pela sua influência e pelo seu estímulo.

Colunistas

PL do seguro rural busca reforçar resiliência do agro frente à crise climática

Proposta aprovada na CCJ do Senado prevê previsibilidade orçamentária, integração com crédito rural e critérios socioambientais para ampliar a cobertura no campo.

A ocorrência de eventos climáticos extremos vem impactando a vida no campo, transformando a percepção de riscos dos produtores rurais. Diante do avanço da degradação do capital natural – vegetação nativa, recursos hídricos, saúde do solo, serviços ecossistêmicos, que intensifica a crise climática e deixa produtores mais suscetíveis a perdas, o desafio para as seguradoras é cada vez maior, pois a degradação pode comprometer a sustentabilidade do setor no longo prazo.

O aumento dos recursos para subvenção ao seguro rural vem sendo debatido como uma necessidade cada vez mais urgente, diante da baixa adesão a esse instrumento. Atualmente, menos de 7% da área agrícola tem cobertura de seguro e a quantidade de produtores cobertos com subvenção do seguro rural vem caindo de forma importante diante da escassez de recursos direcionados para essa política. Garantir o acesso do produtor rural aos instrumentos de política agrícola direcionados à resiliência do setor diante da emergência climática é, portanto, fundamental.

O Programa de Subvenção ao Prêmio do Seguro Rural (PSR) é um instrumento que tem potencial significativo para atender à necessidade de gestão integrada de riscos para o setor agropecuário. O apoio do setor público na operacionalização de um seguro privado, se otimizado e integrado aos demais instrumentos da política agrícola, seria capaz de incrementar de forma substancial o acesso ao seguro e mitigar os impactos dos eventos climáticos extremos

Aprovado recentemente pela Comissão de Constituição e Justiça do Senado, o PL n° 2951/2024 busca modernizar o seguro rural, atacando problemas estruturantes do PSR, como a discricionariedade dos recursos, a necessidade de um fundo destinado à cobertura suplementar dos riscos do seguro rural e a integração entre as políticas de seguro e crédito rural. Tal iniciativa pode ajudar a solucionar os entraves relacionados à oferta e ao acesso ao seguro rural, que ainda pode e deve contemplar outros mecanismos para que se intensifique a adoção de boas práticas agropecuárias no campo.

A proposta prevê uma reestruturação na dotação orçamentária (que passaria de natureza discricionária para uma vinculação ao órgão de Operações Oficiais de Crédito, Recursos sob Supervisão da Secretaria do Tesouro Nacional do Ministério da Fazenda (OOC-STN), o mesmo que opera os recursos do crédito rural), para garantir perenidade de recursos e maior previsibilidade ao mercado segurador.

A possibilidade de integração entre o seguro e o crédito rural é uma oportunidade de interconexão entre as políticas agrícolas, a partir do fomento à contratação de crédito de custeio atrelado a uma apólice de seguro. O PL prevê a possibilidade de conferir melhores condições de financiamento, priorização de acesso e financiamento do prêmio para contratos de crédito atrelados a uma apólice de seguro. A medida pode mitigar os riscos das operações de crédito bancário e conferir escala ao seguro rural.

Não menos importante, o Fundo Catástrofe, já institucionalizado desde 2010, ganhou caráter de urgência especialmente frente aos eventos climáticos extremos dos últimos anos. Por meio desse Fundo, os riscos são compartilhados entre os agentes de mercado (seguradoras, resseguradoras, empresas da cadeia do agronegócio e cooperativas).

A modernização do arcabouço institucional do seguro rural abre margem para a evolução desse instrumento, não como um fim em si mesmo, mas numa perspectiva integrada de gestão de riscos. O seguro é só um dos elementos de uma estratégia mais ampla, que envolve o manejo das lavouras e a adoção de boas práticas agropecuárias. Essa combinação, capaz de mitigar tanto aqueles riscos mais frequentes (e menos extremos) quanto os de menor incidência (porém mais extremos) é o único caminho para uma agropecuária perene.

Paralelamente às iniciativas que buscam a viabilidade econômica e a universalização das estratégias de gestão de riscos, também é de fundamental importância incluir critérios socioambientais no seguro rural. As Resoluções do Conselho Nacional de Seguros Rurais (CNSP) no 485/2025 e do Comitê Gestor Interministerial do Seguro Rural (CGSR) n° 108/2025, apresentaram os critérios socioambientais para fins de elegibilidade ao seguro rural, como inscrição no Cadastro Ambiental Rural – CAR, não sobreposição com áreas restritas, inexistência de embargos ambientais e a necessidade de comprovação da legalidade de supressões de vegetação nativa ocorridas a partir de agosto de 2019.

Diante do quadro traçado, o PL 2951/2024 deve ser visto como um ponto de partida, ao definir prioridades e oportunidades para a construção de uma ampla frente de reformas na gestão integrada de riscos para a agropecuária. Essa frente só será possível com ação coordenada entre instituições da sociedade civil, do mercado, representantes dos produtores e governos. As mudanças climáticas nos lembram diariamente da necessidade de reestruturar as políticas e os instrumentos vigentes.